Guide : Capital bancaire – la résurrection d’un mythe

En 2008, le manque de fonds propres a joué un rôle majeur lors de la crise financière. En effet, les banques sous-capitalisées n’ont pu faire face à d’importantes pertes et ont dû être renflouées par les États. C’est pourquoi depuis, cette exigence minimale de capital, alors extrêmement basse, a été revue légèrement à la hausse par les régulateurs financiers. Cependant aujourd’hui, le lobby bancaire revient de nouveau à la charge pour assouplir cette règlementation Le plus surprenant est que l’idée semble accueillie de manière positive par les régulateurs qui sont disposés à revoir plusieurs éléments cruciaux de la législation.

Le capital bancaire est à nouveau à l’ordre du jour. Dans ce dossier multimédia – le quatrième de la série « Comprendre la Finance » – nous définirons ce qu’est le capital bancaire et en quoi sa règlementation peut porter à controverse. Dans un premier temps, nous verrons pourquoi les banques ont besoin de ce capital, comment celui-ci est géré et pourquoi les banquiers préfèrent fonctionner avec un niveau de capital inférieur à celui dont elles ont besoin. Puis, dans un second temps, nous répondrons aux controverses qui entourent les questions suivantes : à combien devrait s’élever le capital des banques, comment affecte-t-il l’économie réelle, et par quels moyens le lobby bancaire lutte en faveur d’un faible niveau de capital.

En 2011, les décideurs politiques déclaraient :

« Il parait clair qu’une erreur monumentale a été faite en permettant aux banques de posséder bien moins de fonds propres que par le passé. » Document de réflexion de la Bank of England (C’est nous qui soulignons, idem pour les citations suivantes.)

En 2015, ils déclaraient :

« La directive européenne « exigences de fonds propres règlementaires » a su restaurer la résistance, la stabilité et la confiance dans le secteur bancaire européen… Cependant, il est juste de se demander si cette règlementation n’a pas eu des conséquences inattendues..» Communiqué de presse de la Commission européenne

Assisterait-on à l’effet de retour du « pendule de la régulation » ?

Partie 1 : Les bases

Pourquoi est-ce aussi l’affaire des citoyens ?

Pour le citoyen, les fonds propres détenus par les banques sont gages de protection contre les crises bancaires. La crise financière mondiale a démontré clairement que des banques d’importance systémique sous-capitalisées sont une menace énorme pour la stabilité financière ainsi que l’économie en générale. Au cœur de la crise financière de 2008, la paralysie du système financier a été causée par les craintes des investisseurs envers la capacité des banques à faire face à leurs pertes, les rendant ainsi potentiellement insolvables. Une réaction en chaîne s’en est suivie, tout d’abord au travers d’un gel de liquidité et du refinancement, déclenchant la vente massive d’actifs à prix cassés, ce qui eut pour effet la démultiplication des pertes des banques, propageant ainsi un vent de panique dans tout le système financier international. En a résulté la Grande Récession, avec en prime la perte de millions d’emplois.

Même en période de prospérité, l’instabilité financière nous guette toujours. Cette Une alarmante du tabloïd américain, « Weekly World News », date du 20 août 2002. Lors des différentes crises bancaires – et il y en a eu trente depuis 1985 – les fonds propres ont toujours agi comme rempart entre les citoyens et les pertes financières.

Voici les explications fournies par le Comité de Bâle sur la supervision du secteur bancaire, un forum où sont traités de manière régulière les sujets relatifs à la réglementation bancaire, concernant l’origine de la violente crise financière mondiale (NB : Le terme « effet de levier excessif » équivaut à un manque de fonds propres, c.-à-d. trop de dettes) :

« L’une des principales raisons de l’augmentation de la violence des crises est l’utilisation excessive de l’effet de levier dans le secteur bancaire mondial. Ceci s’est vu accompagner d’un déclin progressif de la qualité et quantité de la base de fonds propres. » (BCBS 2010, page 1, en anglais).

Le sauvetage des banques, ainsi que la récession, qui ont suivi, ont jusqu’à maintenant coûté aux citoyens européens la somme de 2.400 milliards d’euros (montant des aides d’état et perte de PIB tendanciel ; source : Tableau de Bord Citoyen de la finance, en anglais), un coût moyen par foyer européen s’élevant à 11.000 euros. Pire encore, des millions d’emplois furent perdus dans tous les secteurs de l’économie européenne.

Du point de vue du citoyen, obliger les banques à se financer avec plus de fonds propres et moins de dettes est logique. L’autre principal avantage de ce simple bon sens : les fonds propres permettent de prêter plus. Selon la Banque Centrale européenne, l’amélioration de la règlementation liée au fonds propres d’une banque mise en place après la crise aidera l’économie :

« L’augmentation substantielle de la base des fonds propres à des niveaux supérieurs à ceux précédents la crise… devrait contribuer à rendre le système bancaire plus stable et plus robuste. Il s’en suivrait une reprise économique globale sur l’intégralité du cycle, aidée par le secteur financier. » (Financial Stability Review, novembre 2015, en anglais)

Qu’est-ce que ce capital bancaire ?

Les fonds propres sont l’un des multiples moyens dont les banques dispose pour se financer, aux côtés des dépôts et d’autres sources de financement, comme la vente d’obligations sur les marchés financiers. Dans le jargon, ce « capital » s’apparente principalement au capital social et aux bénéfices non distribués par la banque. Contrairement au financement par l’emprunt, le capital permet d’absorber facilement les déficits et donc aide les banques à se prémunir de l’insolvabilité. En outre, moins le capital d’une banque est important, plus elle aura de propension à la faillite en cas de pertes importantes.

À ne pas confondre : le capital, qui est une forme de financement, et les « réserves bancaires » ; pour en savoir plus rendez-vous partie 2 ci-dessous, « De l’importance des mots… »)

La section suivante s’appuie sur les bilans simplifiés d’une banque pour démontrer l’importance de ce capital.

Comment les banques se financent-elles ?

Pour le commun des mortels, un prêt est souvent considéré comme une dette, un passif, car un prêt par définition doit être remboursé. Cependant du point de vue de la banque, un prêt est un actif. La banque se voit le droit de réclamer à l’emprunteur une certaine somme, composée des intérêts et du capital prêté au départ. On en conclut que plus les banques prêtent, plus leurs actifs augmentent et plus elles peuvent engranger des bénéfices. Les banques ont aussi d’autres types d’actifs financiers, le tout constituant l’actif de leur bilan (à gauche sur le diagramme 2 ci-dessous).

La façon dont ces actifs sont financés se trouvent dans la partie droite du bilan. En effet, l’argent des banques provient de sources diverses, les dépôts des clients, la vente d’obligations à des investisseurs, ou l’emprunt d’argent auprès d’autres institutions bancaires (ainsi appelé le marché interbancaire, ou encore via le marché des pensions livrées au jour le jour) pour financer leurs actifs. Les investisseurs et les épargnants détiennent donc une créance sur la banque, qui se doit de la leur rembourser, le plus souvent avec des intérêts. Dans ce cas, ces sources de financement sont considérées comme des dettes.

Le capital est aussi une de ces sources de financement. Il se compose principalement du capital social et des bénéfices non distribués. Les fonds propres des banques représentent la mise de départ investie par les actionnaires de même que les levés de fonds ultérieurs. Cet apport des actionnaires leur confère un droit de propriété, et il est ainsi comptabilisé comme un passif dans la partie droite du bilan.

Le bilan simplifié d’une banque ressemble donc plus ou moins à ceci :

(Diagram 2 – © Finance Watch)

Pour comprendre en quoi le capital est crucial, regardons ce qu’il se passe quand une banque est victime de lourdes pertes. Les actifs d’une banque devraient toujours couvrir leurs passifs, dans le cas contraire elle serait insolvable et ne pourrait pas poursuivre ses activités. Dans le cas d’une banque solvable, les colonnes actifs et passifs devraient avoir la même hauteur comme ci-dessus. Cependant si certains prêts ne peuvent être remboursés, les actifs de la banque se verront réduits. Pour garder le bilan équilibré, les passifs devront être abaissés du même montant à leur tour. Les actionnaires sont les premiers à faire les frais des pertes de la banque. Ainsi, si la banque dispose d’assez de fonds propres pour absorber les pertes subies, cette perte n’affectera que la valeur de son capital social et de ses bénéfices non distribués jusqu’à ce que la perte soit entièrement absorbée et que les deux côtés de son bilan reviennent à l’équilibre.

Dans le diagramme 3 ci-dessous, la banque démarre avec une quantité de fonds propres suffisante (1). Ensuite survient une importante perte affectant la valeur de ses actifs (2), par exemple, l’insolvabilité de plusieurs prêts hypothécaires après l’effondrement du marché du logement ou de l’augmentation des taux d’intérêt. Par conséquent, la perte subie devra être retranchée des actifs (à gauche), puis une réduction équivalente des passifs devra s’en suivre. Pour cela, la banque devra utiliser une grande partie de ses fonds propres pour éponger ainsi la perte, tout en restant à peine solvable (3). Dans ce cas-ci, la banque pourra poursuivre ses activités et donc reconstituer ses fonds propres en prévision de futures pertes.

Diagramme 3 : Banque avec suffisamment de fonds propres (© Finance Watch)

Voyons voir maintenant ce qu’il se passerait si la banque détenait un montant de fonds propres trop faible. Dans le diagramme 4, la banque subit une plus grosse perte. En conséquence, tout le capital est utilisé, sans pour autant permettre d’absorber la totalité des pertes. Comme on peut le voir dans le schéma (3), la colonne des passifs est maintenant plus importante que celle des actifs rendant ainsi la banque insolvable. Dans l’impossibilité de continuer ses activités, elle doit donc compenser ses pertes en impactant négativement ses autres passifs. Au final, il se peut que ses créanciers, tant les épargnants que les autres banques ne puissent retoucher l’intégralité de leur argent.

Diagramme 4 : Banque sans fonds propres suffisants (© Finance Watch)

À ce moment-là, la situation peut dégénérer et se transformer en une ruée vers les banques, voire en crise systémique (N.B. les dépôts des particuliers sont assurés dans l’Union Européenne jusqu’à 100.000 euros pour réduire le risque de voir apparaître ce genre de situation de panique). Pour les banques d’importance systémique (c.-à-d. des banques si interconnectées, complexes ou grosses que leur chute entraînerait tout le système avec elle), les gouvernements privilégieront l’utilisation de l’argent du contribuable pour renflouer ces banques et éviter la propagation d’un vent de panique, comme il l’a fait lors de la crise de 2008.

La survie ou la chute d’une banque après d’importantes pertes dépend essentiellement de son niveau de capital. En d’autres termes, pour des banques ayant un fort levier d’endettement c.-à-d. celles avec très peu de capital, un faible coussin de fonds propres est insuffisant pour faire face à une légère diminution de la valeur de leurs actifs. Une telle diminution peut avoir pour conséquence de créer un choc et entraîner la faillite de la banque. Avant la crise, les fonds propres de certaines banques ne représentaient pas plus que 1,5 % de leurs passifs. C’est pourquoi il est désormais plus qu’important d’obliger les banques à se financer avec plus de capitaux propres.

Comment le capital bancaire est-il régulé?

La régulation bancaire est devenue très technique. (© Sarah-Jane Edis / RetroClipArt/Shutterstock.com/RBA)

Depuis 1988, c’est dans la ville de Bâle, en Suisse, que les gouverneurs des différentes banques centrales, nommés le Comité de Bâle ont jeté les bases de la règlementation bancaire internationale, appelés les « accords de Bâle ».

(Image : La tour de la Banque des Règlements Internationaux, siège du Comité de Bâle; © BRI)

Les règlementations négociées par ce comité, qui sont en vigueur dans la plupart des pays développés, établissent le niveau minimal de fonds propres que doivent détenir les banques en fonction de leurs actifs. Les accords de Bâle III imposeront aux banques une quantité de capital total équivalant au minimum à 8 % de leurs actifs pondérés en fonction du risque, complété par différents coussins de sécurité qui pourrait le faire grimper à 13 % pour les banques d’importance systémique, lorsque leur entrée en vigueur graduelle sera parachevée en 2019.

Mais il y a un hic. Ce pourcentage ne s’applique pas à la totalité des actifs de la banque, comme on pourrait s’y attendre, mais aux actifs pondérés en fonction des risques. Ce montant est estimé par la banque elle-même et correspond habituellement, pour les plus grosses banques, à la moitié, voire un tiers, de la valeur totale de ses actifs.

Pour empêcher les banques de tirer démesurément profit de cette « pondération du risque », les accords de Bâle III ont également mis en place un ratio de levier d’endettement, comme garde-fou, pour limiter l’effet de levier. Ce ratio est un outil permettant de calculer simplement le rapport des fonds propres des banques en fonction de leurs actifs totaux, sans cette « pondération du risque ». L’Union Européenne envisage de le fixer autour de 3 % courant 2016.

En prenant comme hypothèse qu’il sera mis en application en l’état, sans avoir été assoupli, le ratio d’endettement des banques européennes serait plafonné à 33 fois leurs capitaux propres. Cela serait-il suffisant ? Réponse dans la Partie 2 ci-dessous : « Quel montant de capitaux propres devrait détenir une banque ? »

Pour plus d’information sur comment l’Union Européenne régule les fonds propres d’une banque, télécharger notre guide qui décrypte le jargon des accords de Bâle III en 5 questions.

—

FOCUS: Si les banques créent de la monnaie, pourquoi ne créent-elles pas leur propre capital ?

Parfois les gens se demandent : « puisque les banques créent de la monnaie quand elles prêtent, pourquoi ne créent-elles pas leur propre capital ? ». Les nouveaux prêts bancaires créent en effet de nouveaux dépôts bancaires, et c’est comme cela que la grande partie de l’argent en circulation se crée (voir la vidéo ci-dessous). En termes comptables, un nouveau prêt (actif) et un nouveau dépôt (passif) s’équilibrent l’un l’autre sur le bilan de la banque, c.-à-d. dans un premier temps le prêt se finance lui-même au moment de l’octroi. Cependant quand l’emprunteur dépensera son argent fraîchement emprunté, cet argent finira dans une autre institution bancaire. C’est donc ici que le déséquilibre se crée, pour le compenser la banque doit attirer d’autres dépôts ou à son tour emprunter sur le marché interbancaire ou auprès de la banque centrale. Ce mécanisme montre en quoi l’expansion trop rapide d’une banque peut entraîner un ratio d’endettement trop élevé. C’est ainsi, en somme, que les banques créent la majeure partie de la masse monétaire de notre économie, sans pour autant pouvoir s’autofinancer. Par ici pour en savoir plus (article en anglais).

Vidéo (1min 40s) avec Dirk Bezemer, Professeur associé de l’Université de Groningue, et Michael Kumhof, ancien économiste du FMI et actuellement directeur de Recherche à la Banque d’Angleterre, nous expliquent comment les banques créent de la monnaie

Pourquoi la plupart des banques préfèrent-elles détenir le moins de capitaux propres possibles ?

Les banques préfèrent utiliser un fort effet de levier d’endettement afin de maintenir leurs fonds propres au minimum pour plusieurs raisons.

La première d’entre elles est liée à la façon dont la rémunération des dirigeants bancaires est calculée. La manière la plus usuelle de déterminer la profitabilité d’une banque, c’est par la rentabilité de ses capitaux propres, un ratio communément utilisé pour établir la rémunération des banquiers. C’est le rapport entre deux chiffres : les bénéfices générés par la banque (au numérateur) sur ses fonds propres (au dénominateur). Les banquiers peuvent donc augmenter la rentabilité de leur banque soit en augmentant le bénéfice soit en réduisant les capitaux propres, ou les deux en même temps. La réduction de leurs fonds propres est une source mécanique d’amélioration du retour sur capitaux propres, même en cas de stagnation des profits. Les dirigeants bancaires sont donc intrinsèquement incités à diminuer le montant de fonds propres mobilisés dans leur banque dès qu’ils le peuvent.

Ces incitations peuvent devenir irrésistibles. Comparons les deux graphiques suivants : le premier montre comment l’effet de levier de l’endettement utilisé par les banques a augmenté rapidement pendant les quatre années précédant la crise (commençant en 2004, l’année où les accords de Bâle II ont étendu les règles de pondération des risques, dont il sera question plus loin). L’autre graphique montre les bonus versés aux salariés du secteur financier au Royaume-Uni durant la même période. Nous voyons que les deux courbes ont subi une hausse fulgurante dans les années précédant la crise (on aperçoit également une chute tout aussi rapide des bonus suite à l’apparition de la crise).

Diagramme 5 : Levier d’endettement : le rapport des actifs non pondérés sur les fonds propres (© FMI)

La deuxième raison qui incite à privilégier l’endettement aux fonds propres tient au fait que les investisseurs qui achètent de la dette bancaire, sous forme d’obligations par exemple, sont convaincus que les plus grosses banques seront, quoi qu’il arrive, renflouées par les gouvernements. Cette « garantie implicite » agit comme une subvention indirecte et rend le financement par endettement de ces très grosses banques moins coûteux qu’il ne devrait. Cela encourage donc ces dernières à profiter au maximum de ce biais, au détriment des fonds propres plus onéreux.

La troisième raison est l’avantage fiscal que procure le financement par endettement : l’intérêt payé sur la dette est déductible de l’impôt sur les bénéfices alors que les dividendes sur les fonds propres ne le sont pas. Cette mesure fiscale fait donc aussi office de subvention.

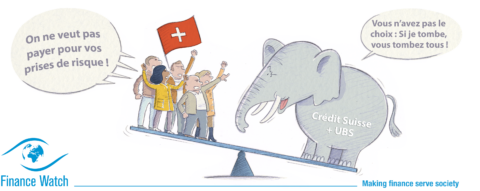

Toutes ces raisons créent un environnement favorable pour inciter le lobby bancaire à lutter contre un renforcement des exigences concernant les fonds propres des banques et un ratio d’endettement plus contraignant, tout en minimisant les externalités négatives des coûts sociétaux que la sous-capitalisation bancaire entraîne.

Jetez un œil sur notre dessin humoristique pointant ce lobbying (pdf, en français, temps de lecture: 5mn) – dessiné en 2012, il reste toujours d’actualité !

Un regard historique

Avant la période de dérégulation et de libéralisation financière, les banques détenaient beaucoup plus de capital qu’aujourd’hui. À l’époque, la plupart des banques étaient des sociétés en commandite par actions et la responsabilité de leurs gérants commandités étaient solidaires et illimités sur leurs biens propres, il était donc normal que les banques favorisent un plus important coussin en capitaux propres pour faire face aux aléas économiques. En effet, les banquiers réfléchissaient à deux fois avant de faire un pari et prendre le risque de perdre leur propre maison de famille. 100 ans en arrière, il était assez fréquent d’avoir plus de 15 à 20 % de fonds propres (contre 3% de nos jours). En 1840, les banques américaines étaient même financées en fonds propres à hauteur de plus de 50 %.

Diagramme 7 : « Historique des ratios de fonds propres des banques américaines et britanniques » (© Alessandri & Haldane 2009)

Aujourd’hui, la plupart des banques sont des sociétés anonymes, et leurs dirigeants sont fort bien rémunérés, même lorsque la banque est en difficulté. Le cadre juridique propre aux sociétés anonymes fait que la responsabilité des actionnaires bancaires est limitée à leurs apports en fonds propres (contrairement à la commandite par actions, tel qu’expliqué auparavant). En ce sens, en tant que société anonyme, les banquiers ne jouent plus avec leur propre argent, mais avec « l’argent des autres » (c.-à-d. en anglais « other people’s money » : OPM), en somme, l’argent de leurs clients et autres créanciers, ou encore de leurs actionnaires. Pour les banquiers modernes, prendre des risques comporte souvent plus d’avantages que d’inconvénients. Par exemple, en 2008, la banque d’investissement Merrill Lynch, alors en grande difficulté, versa 3,6 milliards de dollars en bonus à ses cadres, en dépit de ses pertes, qui s’élevaient à plus de 27 milliards de dollars et cela même au moment où elle devait être secourue par la Bank of America. On pourrait résumer la situation paradoxale ainsi : « Face, je gagne, pile, tu perds »… C’est cette asymétrie qu’on appelle l’« aléa moral ».

Dans les dernières décennies, les ratios de fonds propres n’ont cessé de se détériorer jusqu’à passer en dessous de la barre des 5 %, allant même jusqu’à 1,5% à l’aube de la crise.

Depuis, ils se sont quelque peu améliorés, cependant les banques fonctionnent encore aujourd’hui avec beaucoup moins de capitaux propres qu’elles n’avaient l’habitude d’avoir et particulièrement moins que les entreprises non bancaires. En 2013, les banques se finançaient avec aussi peu que 3 ou 4 % de fonds propres, alors que les entreprises européennes cotées en bourse appartenant au secteur non bancaire se financent à hauteur d’environ 50 % en capitaux propres.

Partie 2 : Le débat

Les banques n’ont-elles pas beaucoup plus de capital depuis la crise ?

Bien entendu, les banques ont augmenté leurs capitaux propres depuis la crise, d’une part pour se conformer à la nouvelle règlementation, et d’autre part pour répondre aux attentes plus élevées de leurs investisseurs, actionnaires et créanciers.

Commençons tout d’abord avec les exigences officielles en matière « de fonds propres règlementaires ».

Il y a plusieurs définitions des fonds propres (« CET1 capital », « Tier 1 capital », « total capital ») dans cette règlementation très technique. Chacune d’entre elles a des exigences spécifiques, mais nous nous limitons ici sur celle concernant le « total capital » (totalité des fonds propres de différente nature). Les accords de Bâle III ont imposé aux banques d’avoir un minimum de « total capital » de 8,0 % de l’actif pondéré en fonction du risque. La règlementation a pour objectif d’atteindre de 11,5 % à 13,0 % pour les banques d’importance systémique et 10,5 % pour les autres, d’ici le 1er janvier 2019.

La pression du marché a fait en sorte que les banques se mettent rapidement au pas, et la plupart des grosses banques ont déjà atteint ces nouveaux objectifs. La Banque des Règlements Internationaux annonçait dans un rapport de suivi que la moyenne du « total capital » moyen détenue par les banques d’ampleur systémique était de 13,1 % fin 2014 (calculée sans mesures transitoires alors que la règlementation le permet), et un peu plus pour les banques de plus petite taille.

Diagramme 8 : « Total capital » réglementaire moyen des banques d’importance systémique en pourcentages des actifs pondérés des risques, calculé au 31 décembre 2014, sans mesures transitoires permises par la réglementation de Bâle III (© BIS 2015, graph 5)

Comme vous pouvez le constater sur le graphique, le ratio de fonds propres a récemment augmenté et la plupart des banques ont déjà atteint leurs objectifs. Vous seriez tenté de croire que « la mission est accomplie ». Il n’en est rien ! Ces chiffres peuvent paraitre impressionnants, mais ils ne sont basés que sur le capital comme proportion de l’actif pondéré en fonction du risque. Comme expliqué plus loin (voir ci-dessus : « La magie du risque pondéré »), l’actif pondéré en fonction du risque est une façon très imparfaite de mesurer la solidité d’une banque.

Le niveau du levier d’endettement est une manière plus fiable d’évaluer cette solidité bancaire. Après la crise, Andy Haldane, alors directeur de la stabilité financière à la Banque d’Angleterre, a démontré que le simple ratio du levier d’endettement était plus efficace dans la prédiction des défaillances réelles des banques que le ratio pondéré en fonction du risque. Une étude de l’OCDE est arrivée à la même conclusion, montrant ainsi que le levier d’endettement non pondéré s’avérait plus efficace dans la prédiction du risque de faillite.

Malheureusement, l’amélioration concernant le levier d’endettement des banques a été nettement moindre depuis la crise. En juin 2015, les groupes bancaires européens de grande taille et de grande complexité avaient pour un levier d’endettement de 4 % en moyenne (BCE). Comme nous le montre le graphique suivant, ce levier ne s’est pas beaucoup amélioré en moyenne par rapport à celui précédant la crise.

Diagramme 9 : « L’augmentation des fonds propres réels n’a que très peu augmenté depuis la crise » (Rapport en anglais du Parlement européen, juin 2015). [Single Supervisory Mechanism Banks (= SSM banks) : Banques soumises au Mécanisme de Supervision Unique (MSU) de la BCE Global Systemically Important Banks (=G-SIBs) : Banques systémiques au niveau mondial]

Bien sûr, il y a eu quelques progrès, mais ce n’est pas aussi idyllique que l’apparence des chiffres voudrait bien nous faire croire. Contrairement à ce qui est dit, il n’y a pas eu d’augmentation aussi massive du coussin de sécurité en matière de fonds propres.

—

FOCUS: La magie du risque pondéré

Dans notre première partie (« Comment le capital des banques est-il régulé ? » voir plus haut), nous avons vu comment la pondération du risque pouvait permettre aux banques d’être en conformité avec l’exigence officielle de « total capital » de 8 % tout en continuant de fonctionner avec moins de 3 % de fonds propres par rapport à leurs actifs non pondérés. Cette « pondération » du risque est un concept simple, mais très controversé.

Voilà comment cela fonctionne : la valeur de chaque actif spécifique est pondérée ou ajustée, par la banque selon sa propre évaluation du niveau risque de l’actif, tout cela à des fins règlementaires. Ensuite, la banque se base sur cette valeur « pondérée » pour établir le montant des fonds propre requis, et non sur la valeur exacte de l’actif. Par exemple :

- Un prêt hypothécaire « sûr » de 100.000 € qui présenterait un risque pondéré théorique de 15 %, et donc une valeur ainsi ajustée de 15.000 €. Appliquant à cela les 8 % de fonds propres obligatoires, cela nous donne une exigence en fonds propres de 1.200 € pour ce prêt (100k€ x 15 % x 8 %).

- Un prêt hypothécaire « risqué » de 100.000 € qui présenterait un risque pondéré théorique de 50 % et donc une valeur ajustée de 50.000 €. Appliquant à cela les 8 % de fonds propres obligatoires, cela nous donne une exigence en fonds propres de 4.000 € pour ce prêt (100k€ x 50 % x 8 %).

En somme, le montant minimal requis en fonds propres pour financer ces deux prêts serait de 5.200 € (1.200 € + 4.000 €), ce qui correspond seulement à un petit 2,6 % du montant total prêté de 200.000 €. Voici comment opère la magie de la pondération du risque qui permet aux banques de respecter l’exigence réglementaire des 8 % de « total capital ».

Voilà d’où provient la controverse : premièrement, la pondération du risque permet de démultiplier l’effet de levier de l’endettement (en effet, certains affirment que c’est la principale raison pour laquelle les banques aiment tant la règlementation axée sur le risque pondéré). En outre, la banque pourrait avoir énormément d’actifs « sûrs » avec très peu de fonds propres et être en parfaite conformité vis-à-vis de la règlementation. Dans l’exemple précédent, il suffirait que la banque subisse une perte de 2,6 % sur ses deux prêts hypothécaires pour que ses fonds propres soient réduits à néant, et cela même bien que les exigences de 8 % de « total capital » étaient satisfaites au départ.

Supposons maintenant que les actifs qualifiés de « sûrs » s’avèrent être des prêts provoquant de lourdes pertes, par exemple si le modèle statistique évaluant les risques « pondérés » était erroné, le manque de fonds propres induit par cette erreur peut couler la banque. C’est exactement ce qui est arrivé en 2007-2008 avec les subprimes, des titres négociables dont la notation, triple A, s’est avérée trompeuse. Cela peut tout à fait se reproduire avec d’autres actifs soi-disant sûrs. Par exemple, la pondération du risque de la dette souveraine de la zone Euro est toujours équivalente à 0 % (zéro, vous avez bien lu) et selon un rapport (en anglais) du Parlement européen, les banques de l’Union Européenne en détiennent deux fois plus depuis la crise de 2008.

« Les [grandes] banques [européenne] ont augmenté leurs investissements dans les emprunts d’Etat comparés à leurs actifs totaux, les exposant ainsi plus au risque de la dette souveraine. Les banques sont poussées, de façon inappropriée, à investir dans ces emprunts d’Etat par la pondération à 0% du risque appliquée à la dette souveraine. » Rapport du Parlement européen, juin 2015

« Un jour ou l’autre, les banquiers […] vont à nouveau se tromper. Et c’est là tout l’intérêt des fonds propres. Les fonds propres ne sont pas là pour faire face aux risques connus, mais plutôt à ceux auxquels on ne s’attend pas. » Discours en anglais de Robert Jenkins, ancien membre du comité de politique financière de la Banque d’Angleterre, novembre 2015

Deuxièmement, encourager les banques à prêter à des emprunteurs soi-disant « sûrs » en évitant soigneusement de prêter à l’économie réelle, avec la prise de risque inhérente et nécessaires à la croissance de l’économie, peut mener à une mauvaise allocation du capital et la formation d’une bulle de crédit spéculative. L’exemple précédent illustre comment les accords de Bâle ont pu inciter les banques à accorder des prêts hypothécaires plutôt que des prêts aux entreprises. Et c’est là que le bât blesse, la plupart des crises bancaires étant liées aux bulles spéculatives immobilières.

Troisièmement, seules les très grosses banques sont autorisées à définir leur propre évaluation du niveau de risque de leurs actifs, une pratique que Sheila Bair, qui a dirigé l’Autorité de résolution bancaire aux États-Unis pendant la crise, a décrite comme étant d’une grande naïveté : c’est en effet dans l’intérêt des dirigeants bancaires de prétendre que les actifs de leurs bilans sont faiblement risqués, leur permettant ainsi de maximiser l’effet de levier d’endettement bancaire et donc la rentabilité apparente des capitaux propres, clef de voûte pour justifier des plus gros salaires et/ou bonus.

Cette capacité à s’autoévaluer favorise les très grosses banques face aux plus petites, qui n’ont pas les moyens financiers de recourir à ces modèles complexes et coûteux d’évaluation (controversée et dangereuse) du risque. Cela entretient ce cercle vicieux entre banques et États, plus connu sous le nom de « too-big-to-fail » (n.d.t. : une banque trop grosse pour qu’on puisse la laisser tomber, à cause de la faillite en chaîne que sa chute entraînerait), tout en discriminant défavorablement envers les plus petits établissements bancaires. Or cela aggrave la mauvaise allocation du capital au sein de l’économie car ce sont justement les banques plus petites qui concentrent leur activité sur l’économie réelle et sont ainsi pénalisées.

Adrian Blundell-Wignall, Director of the Financial and Enterprise Affairs Directorate

« Le ratio dit « Core Tier 1 » (« CET1 ») [une autre mesure du capital basé sur le risque, cependant plus restreinte et plus soldie que celle du « total capital »] est le rapport entre deux nombres sans réelle pertinence, retirant ainsi toute crédibilité à ce ratio lui-même, car les banques peuvent elles-mêmes modifier ce ratio. Bâle III n’a absolument rien changé à tout cela. » Adrian Blundell-Wignall, Directeur à la Direction des Affaires financières et des entreprises et Conseiller spécial pour les marchés financiers du Secrétaire général de l’OCDE.

Quatrièmement, il y a un risque de modèle. La dernière crise financière nous a montré que les banques savaient très bien prédire les risques « prévisibles »… mais étaient beaucoup moins bonnes en ce qui concerne la modélisation des risques « impondérables ». Et bien sûr ce sont les risques auxquels on ne s’attend pas qui sont les plus dommageables. Se fier à ces modèles équivaudrait à se fier à un gilet de sauvetage ayant réussi ses tests de qualité pour un usage en piscine, mais qu’on utiliserait en période de tempête en haute mer.

« Il est maintenant certain que ces modèles sous-estiment fréquemment et largement la probabilité que des évènements à risque de perte extrême se produisent ainsi que l’ampleur de ces pertes. » Brookings Institution, Think tank américain

« Si vous ne regardez que le niveau de risque des actifs, vous oubliez le fait que vous pouvez vous être précisément trompé sur le niveau de risque de ces actifs ». Lloyd Blankfein, PDG de Goldman Sachs

Les régulateurs ont pris conscience de certaines de ces difficultés et quelques mesures ont été prises pour tenter d’y remédier. Par exemple, en janvier 2016, Le Comité de Bâle sur la supervision bancaire a annoncé une poignée de petites améliorations concernant la façon dont les activités de marché des banques doivent calculer leur besoin en capital : entre autres, les modélisations de risque interne utilisées dans certaines activités de marchés devront dorénavant subir un contrôle de qualité plus strict auprès des superviseurs bancaires, notamment en matière de risque extrême (« tail-risk »). Mais il n’en demeure malheureusement pas moins que le concept même de régulation via les « actifs pondérés par les risques » n’est toujours pas remis en cause…

Avec tous ces problèmes, c’est sans surprise que le capital règlementaire basé sur les coefficients de pondération des risques s’est avéré être un piètre indicateur dans la prédiction des faillites bancaires.

À quel point mauvais ? Lehmans Brothers avait un Ratio Tier 1 de 11 % quelques jours avant sa chute, et Dexia était bien partie avec 10,4 % seulement trois mois avant de devoir planifier sa liquidation de manière ordonnée. Dans les deux cas, ces ratios étaient très proches des minimums requis par Basel III. Avant que la crise n’éclate, il n’y avait que très peu de différence entre le niveau de capital règlementaire des banques allant connaitre des difficultés et les autres banques. Andy Haldane, directeur à la Banque d’Angleterre, en conclut que « se fier aux ratios de capital réglementaire pour prédire une crise équivaut à jouer à pile ou face ».

Quel montant de capitaux propres devrait détenir une banque ?

En ce qui concerne le niveau des fonds propres règlementaires des banques, celui-ci était ridiculement faible avant la crise. Le comité de Bâle écrit en 2010 que, sous Bâle II, « les banques pouvaient détenir aussi peu que 2 % de fonds propres sous la forme d’actions ordinaires par rapport à l’actif pondéré en fonction des risques ». Gardez bien à l’esprit que 2 % des actifs pondérés par le risque correspond à 1 % – ou moins – du total des actifs. Cela revient à dire que si la valeur des actifs de la banque perd 1 %, la banque devient insolvable.

Bâle III a clarifié les définitions et a relevé l’exigence du « total capital » entre 8 % et 13 % des actifs pondérés des risques.

Cela suffit-il ? Non. Les chercheurs du FMI (article en anglais) sont arrivés à la conclusion suivante : dans leur estimation la plus prudente, les banques devraient avoir l’équivalent de 18 % de fonds propres par rapport aux actifs pondérés en fonction des risques pour pouvoir absorber des chocs similaires à ceux ayant touché les pays de l’OCDE au cours des 50 dernières années. Un minimum considérablement au-dessus des exigences de Bâle III.

Les chercheurs du comité de Bâle, quant à eux, ont conclu qu’une fourchette entre 16 % et 19 % semblait appropriée dans une étude menée après la crise (résumé dans ce papier en tant que BCBS (2010a), en anglais). Un document de travail (en anglais) fourni par la Banque d’Angleterre, datant de 2011 suggère que 20 % seraient la quantité optimale pour protéger la société. Dans un papier plus récent de décembre 2015, la Banque d’Angleterre affirme qu’un ratio de 10 % à 14 % pourrait être suffisant, mais précise que dans des périodes économiques troubles – après l’éclatement d’une bulle du crédit – le ratio devrait être bien plus élevé.

Ces études suggèrent que les régulateurs devraient encore augmenter les exigences de fonds propres par rapport à celles de Bâle III. Les très grosses banques peuvent nécessiter en temps normal très peu de fonds propres, en revanche comme l’a fait remarquer la Banque d’Angleterre, elles en ont besoin énormément lorsque le système bancaire est sous tension dans son ensemble. Jusqu’à présent, la réponse « officielle » (mais illusoire) à ce problème a été de faire en sorte que les banques en difficulté fassent subir les pertes aux investisseurs qui leur ont prêtées de l’argent, un processus appelé « bail-in » (une note sur le jargon : un « bail-in » transfère les pertes aux créanciers de la banques, soit un « renflouement interne », tandis qu’un « bail-out », soit un « renflouement externe », transfère les pertes et le coût du sauvetage sur les contribuables. Les bail-ins sont censés éviter la nécessité du renflouement externe).

La solution du « bail-in » présuppose que les investisseurs devant la subir peuvent absorber leurs pertes sans qu’eux-mêmes se retrouvent en difficulté et répandent un sentiment de panique. Cette supposition est d’une nature très optimiste, sachant que la plupart des banques sont non seulement exposées et corrélées à des risques similaires mais aussi très fortement interconnectées et interdépendantes (pour plus d’information sur le sujet cliquer ici). Tant que des doutes subsisteront sur le réalisme de la mise en œuvre opérationnelle du « bail-in », les banques devraient avoir un montant de fonds propres bien plus élevée que si elles étaient de plus petites tailles et moins dépendantes les unes des autres.

En ce qui concerne le ratio de levier d’endettement, le message est le même. La proposition Bâle III propose un ratio de levier de 3 % donnant la possibilité aux banques d’utiliser un effet de levier de 33 € d’endettement pour 1 € de fonds propres. Cela autorise les banques à se financer à 97 % par de la dette : en d’autres termes, une baisse de 1 % de la valeur de ses actifs induit une augmentation de cet effet de levier à 50x pour 1x, et une perte de 3 % la rend insolvable.

« Un effet de levier atteignant 33 pour 1 est si important qu’il perd tout sens économique » – La participation de Finance Watch à l’audition devant le Parlement européen (ECON), le 11 octobre 2011 @10min 30s

Il convient de souligner que même une faible augmentation du ratio de levier d’endettement pourrait apporter des améliorations significatives. La BCE a estimé que, pour les banques avec un levier de 33x pour 1x (c.-à-d. avec seulement 3 % de fonds propres), atteindre un ratio de levier d’endettement de 5 % serait 2 fois plus bénéfique en matière de réduction de leur probabilité de faillite, qu’avec la proposition actuelle de 3 % (BCE Table A.3 en anglais).

En 2012, Finance Watch recommandait que l’UE mette en place un ratio de levier de 5 % (calculé sur le montant des actifs bruts, c’est à dire sans compensation / « netting » des produits dérivés).

L’OCDE recommande également à l’Union Européenne de fixer le ratio de levier à 5 %, ce qui serait suffisant pour compenser les pertes extrêmes inattendues.

Certains observateurs ont recommandé des niveaux de fonds propres bien plus élevées. Robert Jenkins, ancien membre du comité de politique financière de la Banque d’Angleterre soutient quant à lui un ratio de 20 % (« Let’s make a deal », juillet 2012, en anglais).

Anat Admati et Martin Hellwig, co-auteurs de l’excellent et très accessible livre sur le capital des banques, The Banker’s New Clothes (en anglais) (ici un article en français), démontrent avec de façon convaincante que les banques devraient détenir 20 à 30 % de leurs actifs non pondérés sous forme de fonds propres.

Vidéo (2min 52s, en anglais) avec Anat Admati : « The Bankers’ New Clothes »

—

FOCUS: La magie des véhicules de titrisation hors bilan

Avant la crise, les banques utilisaient des véhicules de titrisation hors bilan pour contourner les exigences en fonds propres, transférant ainsi leurs actifs et les risques vers un fonds commun de créances déconsolidé et financé par des billets de trésorerie à court terme (« commercial paper conduits »). Ce type de montage « structuré » leur permettait de ne pas avoir à inclure ces véhicules dans le calcul des fonds propres réglementaires, alors qu’elles demeuraient in fine en risque sur ces actifs (notamment via des engagements hors-bilan de lignes de crédit de refinancement des billets de trésorerie en cas d’assèchement du marché). Et bien évidemment, ces risques se matérialisèrent et refirent surface avec la crise. Retour de bâton assuré !

La Brookings Institution explique : « L’exemple le plus flagrant fût la création de véhicules d’investissement structurés (SIV en anglais), qui étaient des entités juridiques spécialisées dans l’emprunt d’argent à court terme sur le marché monétaire et l’achat de prêts titrisés et d’autres actifs financiers auprès des banques. Ces entités étaient considérées d’après les normes comptables comme des sociétés tierces ne nécessitant pas d’être prises en compte dans le bilan consolidé des banques. Du coup, les actifs de la banque étaient vendus à ces entités, et les exigences en fonds propres diminuaient ainsi au fur et à mesure que le montant d’actifs se réduisait. Malheureusement, les SIV étaient en réalité une pure création des banques qui les finançaient totalement, ou tout du moins, qui dépendaient grandement d’elles pour se refinancer via les marchés financiers, surtout en temps de crise. En général, la banque « sponsor » du SIV avait soit un accord pour fournir la liquidité nécessaire au SIV en cas de besoin, re-transférant ainsi le risque de crédit à la banque, soit les liens entre le SIV et la banque étaient si forts que la banque n’avait d’autre choix que de sauver le SIV pour protéger sa réputation. »

Plus préoccupant encore, certaines données récentes de la BCE indiquent que les banques recommencent à faire la même chose. Un rapport du Parlement européen (en anglais) de juin 2015 souligne : « La résurgence des risques hors bilan des grandes banques après la crise suggère que ces expositions sont toujours un mécanisme efficace pour permettre à ces banques de contourner la règlementation en matière d’exigence de fonds propres ».

Diagramme 10 : Éléments hors bilan sur les actifs totaux, rapport du Parlement européen de juin 2015). [Single Supervisory Mechanism Banks (= SSM banks) : Banques soumises au Mécanisme de Supervision Unique (MSU) de la BCE Global Systemically Important Banks (=G-SIBs) : Banques systémiques au niveau mondial]

De l’importance des mots: Les fonds propres ne sont pas « mis à l’écart » de l’économie, ils la font tourner

On croit, à tort, que les fonds propres d’une banque sont « mis à l’écart », comme si cet argent nécessaire pour satisfaire les exigences plus strictes en matière de capital était un poids mort pour l’économie, enfermé de manière stérile dans un coffre-fort. En réalité, c’est tout le contraire. Tout comme n’importe quelle entreprise utilise l’argent de ses actionnaires pour engager du personnel et investir dans des machines ou de l’équipement, les banques utilisent leurs fonds propres pour financer leurs prêts et autres activités, dont la plupart font marcher l’économie.

Cette idée reçue provient probablement d’une confusion faite entre deux termes techniques : « capital d’une banque » et « réserves d’une banque ». Ces termes sont à tort considérés comme interchangeables, en réalité ils ont des significations techniques très différentes. En termes comptables, le capital est un « passif » alors que les réserves sont un « actif ». Au niveau réglementaire, le capital assure contre le risque d’insolvabilité alors que les réserves protègent contre celui de manque de liquidité.

Si cela ne vous éclaire pas plus que ça, continuons à expliquer la différence entre ces termes et pourquoi sont-ils aussi souvent confondus ?

« Le capital » : c’est la ressource propre d’une banque permettant de financer ce qu’elle n’a pas emprunté. Généralement, cela inclut les fonds propres (c.-à-d. leurs actions ordinaires) et les bénéfices dégagés et non distribués par la banque. Le capital n’a pas à être remboursé ce qui en fait un outil efficace pour absorber les pertes. C’est d’ailleurs pour cela que les régulateurs ont fixé une exigence minimale, constituant ainsi un rempart contre l’insolvabilité (l’insolvabilité signifie que les actifs d’une entreprise valent moins que ses passifs, auquel cas la continuation des activités de l’entreprise pourrait être considérée comme frauduleuse).

« Les réserves » : cela fait référence à la monnaie fiduciaire entreposée dans les coffres d’une banque servant pour les retraits quotidiens des clients en numéraire, ainsi que la monnaie scripturale que les banques conservent auprès de leur banque centrale dans le cadre du fonctionnement du marché interbancaire. Comme il est plus facile pour une banque de mobiliser ses réserves ou d’autres actifs à court terme (contrairement à l’argent que la banque a prêté), ces réserves sont indispensables pour protéger la banque contre un un retrait massif, et c’est pourquoi les régulateurs fixent des exigences minimales de liquidité pour se prémunir contre ce risque. Pour les banques, le risque de liquidité signifie avoir assez de trésorerie disponible pour faire face à la demande de liquidité des clients et investisseurs. Avec les banques centrales comme dernier recours pour fournir ces liquidités, les problèmes qui se limitent simplement la liquidité sont souvent de nature temporaire et faciles à pallier – tant que la solvabilité de la banque n’entre pas en jeu !

Durant la crise financière, la solvabilité des banques était le problème principal. Bien que ce soit le manque de liquidités qui ait effectivement déclenché leurs faillites, car ces banques manquaient de trésorerie pour répondre à la demande de retrait de liquidités des déposants et investisseurs inquiets, c’est la peur qu’elles ne soient plus solvables qui était la motivation derrière la volonté de ces créanciers de vouloir récupérer leur argent. Le manque de liquidité était l’effet alors que le manque de fonds propres en était la cause.

Malheureusement, la plupart des gens confondent ces deux termes, capital et réserves. Pour compliquer les choses, le terme même de « réserves » a plusieurs sens : il est parfois utilisé pour décrire une partie des fonds propres de la banque, tel que les bénéfices non distribués, ce qui est très différent des réserves maintenues par une banque auprès de la banque centrale (tel qu’évoqué précédemment). Certains parlent même de « réserves de capital » ; du coup, il ne faut pas s’étonner du flou qui règne autour de ce que recouvre vraiment le concept du capital d’une banque…

Cela a cependant des conséquences réelles en ce qui concerne la protection du citoyen face à la faillite des banques. Dans son livre « The Banker’s New Clothes » (en anglais), les chercheurs Anat Admati et Martin Hellwig expliquent comment cette confusion sape tout effort pour réglementer les fonds propres des banques :

« La confusion entourant le terme « capital bancaire » est omniprésente. Selon de nombreux articles de presse, les banques seraient obligées de « mettre de côté » une certaine quantité de capital pour satisfaire les nouvelles règlementations. Faire référence aux réserves de capital suggère que la régulation force les banques à garder l’argent « endormie » dans les caisses de la banque les empêchant, ainsi, de la mettre au service de l’économie. Comme diraient les lobbyistes du secteur bancaire : « Un dollar en fonds propres, c’est un dollar de moins pour faire tourner l’économie ».

Cette confusion est insidieuse, car elle biaise le débat, suggérant des coûts et des choix qui n’ont pas lieu d’être. Un choix existe bien en ce qui concerne l’exigence de réserves, qui requiert de détenir une fraction de leurs dépôts en argent comptant ou en dépôts auprès de la banque centrale. Cependant, les exigences concernant le capital sont distinctes des exigences concernant les réserves et n’impliquent en aucun cas les mêmes compromis. En confondant volontairement les deux, il est plus facile de faire valoir que les exigences concernant le capital empêchent les banques de prêter, alors qu’il n’en est rien. »

Voici quelques exemples de personnalités, qui devraient réfléchir à deux fois avant de faire des déclarations prêtant à confusion sur le capital des banques :

—

FAUX

« Pensez au capital comme…. à de l’épargne de précaution pour les mauvais jours. »

Andrew Ross Sorkin, journaliste du New York Times et auteur de “Too Big To fail”, janvier 2013

—

FAUX

« Un dollar en fonds propres, c’est un dollar de moins pour faire tourner l’économie .»

Steve Bartlett, ancien membre représentant du Texas au congrès américain et lobbyiste du secteur bancaire, 17 septembre 2010

—

FAUX

« La nouvelle régulation obligerait les banques anglaise à détenir 600 milliards de livres de capitaux en plus, alors qu’elles pourraient s’en servir pour prêter aux entreprises ou aux ménages. »

Association des Banquiers Britanniques, juin 2010

—

FAUX

« Plus de fonds propres… limiteraient la capacité des banques à fournir des prêts au reste de l’économie. Cela réduirait la croissance et engendrerait des effets négatifs pour tous. »

Josef Ackermann, ancien PDG de la Deutsche Bank, 20 novembre 2009

—

Il n’est pas étonnant qu’un tel discours de la part de tels « experts » trouble les gens qui ne savent plus trop quoi penser. De plus, beaucoup de grands médias continuent d’écrire sur ce soi-disant capital « mis de côté » (en anglais, « set aside »), renforçant par la même occasion l’idée d’un choix entre le capital des banques et leurs prêts (même lorsque ce capital est « mis de côté » dans le but de pouvoir prêter) :

“The buffer forces banks to set aside capital to support lending in a downturn.” (Washington Post, 1 décembre 2015)

“In January, the biggest lenders must start to set aside extra capital.” (Financial Times, 1 octobre 2015)

“Global banking regulators are proposing two alternatives for forcing banks to set aside far more money to cover the risk of interest rate changes to their earnings and core financial cushions.” (Reuters, 8 June 2015)

“Regulators around the world are fencing off domestic financial markets, forcing banks to set aside capital and liquidity to support local lending.” (Economist, 21 June 2014)

Si, par hasard, vous êtes journaliste et vous avez envie d’écrire sur la « mise de côté » des fonds propres bancaires, vous devriez jeter un coup d’œil aux propos de cet ancien responsable de la Banque d’Angleterre, David Miles :

—

JUSTE

« On considère souvent que ces exigences en matière de capital entraineraient un surplus de fonds propres qui réduirait l’argent disponible pour les prêts. C’est pour ainsi dire l’opposé de la réalité. Les fonds propres sont une source de financement ; toute chose égale par ailleurs, une banque qui lève plus de fonds propres a plus d’argent à prêter — pas moins. » David Miles(en anglais), 23 février 2011

Lobby bancaire et mythes : Action !

Depuis la crise, beaucoup de règlementations ont été mises en place et d’autres sont en préparation. Pour ce qui est des fonds propres, la légère augmentation des exigences concernant ce capital bancaire mis en place par les accords de Bâle III (ceux pondérés en fonction des risques), a été largement transposée dans l’Union Européenne via la Directive européenne sur les fonds propres règlementaires (« CRD IV »), et des travaux sur une proposition modeste pour un ratio de levier d’endettement ont débuté en 2016.

Depuis la crise, beaucoup de règlementations ont été mises en place et d’autres sont en préparation. Pour ce qui est des fonds propres, la légère augmentation des exigences concernant ce capital bancaire mis en place par les accords de Bâle III (ceux pondérés en fonction des risques), a été largement transposée dans l’Union Européenne via la Directive européenne sur les fonds propres règlementaires (« CRD IV »), et des travaux sur une proposition modeste pour un ratio de levier d’endettement ont débuté en 2016.

Mais les lobbyistes sont de retour. Pendant que les régulateurs se concentrent sur la croissance et font l’inventaire des mesures législatives qui ont été adoptées, les lobbies bancaires contre-attaquent. Voici quelques exemples :

Les réponses du secteur bancaire à la consultation de la Commission européenne sur l’« Incidence possible du règlement « CRR » et de la Directive « CRD IV » sur le financement bancaire de l’économie » qui a pris fin en octobre 2015, clame encore et encore que, selon eux, la hausse des exigences en fonds propres nuirait à l’économie. La Fédération Bancaire Européenne a ainsi écrit : « Nous craignons que ce projet de règlementation ait un impact significatif sur le capital des banques et par conséquent sur les banques elles-mêmes, leurs clients ainsi que les marchés et l’économie tout entière ». L’Institut de la Finance Internationale, un lobby international en faveur des grandes banques, a mis en garde contre « un cadre trop prudentiel qui limite à tort la capacité de financement des banques européennes ». L’Association des Banquiers Suédois, un des lobbies bancaires nationaux, a répondu qu’« une hausse des exigences en matière de capital entraverait les ressources des banques ce qui induirait une baisse de l’offre de crédits ».

Ces arguments cherchent à cultiver l’idée trompeuse que la règlementation des fonds propres est néfaste pour l’économie réelle, alors qu’en réalité ce sont les bénéfices des banques qui s’en verront affectées.

La consultation de la Commission Européenne sur la titrisation, les obligations sécurisées (« covered bonds »), la règlementation de l’Union Européenne pour les services financiers, et la consultation du Comité de Bâle sur la supervision bancaire concernant le portefeuille de négociation des activités de marchés des banques (« trading book ») sont autant d’occasion et font partie des nombreux prétextes utilisés pour remettre en cause les nouvelles règles sur les fonds propres.

Trois mythes du lobby bancaire démythifiés

« Il y a trois mythes qui se sont propagés comme une trainée de poudre, dupant outrageusement presque tous les principaux responsables politiques, qui, croyez-le ou non, ne voulaient pas prendre le risque de se tromper. Du coup, on crie victoire pour un niveau de ratio de levier d’endettement de 3% à 4%, alors qu’il faudrait cibler un ratio de 16% à 20%. »

Robert Jenkins, ancien membre du comité de politique financière de la Banque d’Angleterre

On comprend aisément pourquoi les entreprises qui tirent profit d’un effet de levier élevé s’opposent à une hausse des exigences de fonds propres. Après tout, les banques plaident dans leurs propres intérêts, et non ceux de la société civile. Cependant, les dirigeants politiques devraient prendre en considération que la crise financière est une conséquence directe de la sous-capitalisation des banques. Il est décevant de se voir ressasser encore et encore ces mêmes mythes défraichis sur les fonds propres des banques, si tôt après la crise.

Simon Johnson, professeur au MIT Sloan School of Management et ancien économiste en chef du FMI pendant la crise financière, explique pourquoi les politiques sont à l’écoute de ces mythes, encore et encore :

« Que ce soit aux Etats-Unis ou en Europe, les responsables politiques sont bridés par une même crainte oppressante : que leurs économies retombent en récession – ou pire encore. Les grandes banques jouent sur cette crainte en prétendant qu’une réforme financière entraînerait une baisse sensible de leurs bénéfices, et donc une incapacité à octroyer des crédits, ou que cela entraînerait toutes sortes d’effets pervers non désirés. Il y a eu une véritable avalanche de lobbying sur ce point, ce qui a eu pour conséquence de ralentir l’action des dirigeants, par crainte de nuire à l’économie. Mais c’est une grave erreur – fondée sur une incapacité à comprendre comment les grandes banques, elles, peuvent vraiment nuire à l’économie. » « L’angoisse de la réforme bancaire », juillet 2013 (en anglais)

Quel est l’impact sur l’économie réelle ?

Dans la célèbre fable d’Ésope, « Le Garçon qui criait au loup », un gamin s’amuse à crier au loup sans raison, jusqu’au jour où finalement il se retrouve nez à nez avec l’animal, et là plus personne n’est présent pour lui venir en aide. Il semble en revanche peu plausibles que les banques trop grosses pour faire faillite soient laissées aux loups, mais peut-être que cette fable (en anglais) prendra enfin tout son sens quand on la contemple au vu du lobbying bancaire sur les fonds propres ?

Les premiers « cris au loup » sont apparus en 2010, quand le lobby bancaire a lancé de sérieux avertissements sur la hausse des exigences de fonds propres :

« Un des risques majeurs de ce paquet de réformes est l’imposition d’exigences de fonds propres et de liquidité qui se traduiront par des volumes de prêts plus faibles à un coût plus élevé, et ce, à un moment où la reprise économique est encore fragile. Il s’agit ici d’une question tout autant au niveau de l’ampleur de ces exigences, que de la date de leur mise en place et de leurs dispositions transitoires. » AFME Briefing Note, BN10‐12, Basel December 2009 Package and CRD (en anglais)

Ces avertissements se sont révélés sans fondement. Voici ce qui est réellement arrivé, d’après une étude de la Banque des Règlements Internationaux datant de septembre 2013, soit trois ans plus tard :

« Dans leur ensemble, que ce soit l’actif des banques ou leur propension à accorder du crédit ne semble pas avoir été affecté outre mesure par la mise en place de normes plus contraignantes sur les fonds propres. Quoi qu’il en soit, les banques qui avaient des ratios de capital élevés au début du processus ou une forte rentabilité dans les années post-crise ont eu tendance à croître plus que les autres banques. Cela souligne l’importance de bilans bancaires sains pour soutenir l’octroi de prêts. » BIS Quarterly Review (en anglais)

Ce constat est toutefois à nuancer. Une étude (en anglais) datant de 2014 menée par des chercheurs du FMI et de la Banque d’Angleterre a conclu que des exigences de fonds propres plus élevés ont en effet conduit à une légère contraction du crédit, mais seulement sur une courte période, et que son impact sur le PIB était statistiquement non significatif. Une autre étude (en anglais) dirigée par David Miles de la Banque d’Angleterre l’année précédente a d’ailleurs conclu que ces coûts économiques avaient été largement exagérés.

En 2014, la Banque d’Angleterre a dévoilé une analyse (en anglais) ayant pour but de comprendre comment l’augmentation des exigences de fonds propres avait affecté les prêts consentis par les banques britanniques entre 1990 et 2011. Le résultat est similaire, après une première baisse, la croissance d’octroi de prêts a plus ou moins retrouvé son niveau initial dans les trois ans qui suivirent.

Enfin, Stephen Cecchetti, un chercheur universitaire et ancien chef de la recherche à la Banque des Règlements Internationaux, où siège le Comité de Bâle sur la supervision bancaire, a constaté (en anglais) que, dans l’ensemble, les prévisions du lobby bancaire ne sont pas corroborées par les faits :

« Depuis la crise, les exigences et les niveaux de fonds propres ont tous deux augmenté sensiblement. Pourtant, en dehors de la zone euro encore fragile, les spreads de crédit ont à peine bougé, les marges nettes d’intérêt des banques ont chuté, et les volumes de prêts sont en hausse. »

Dans l’ensemble, ces études suggèrent que les résultats des études du lobby financier, bien que pas tout à fait faux, ont soit été largement exagérés, soit ont volontairement omis de citer des explications alternatives (telles que la fragilité de la zone euro).

Avec la règlementation des fonds propres actuellement de nouveau à l’étude, il est essentiel que les dirigeants politiques se souviennent de tout cela, afin qu’ils puissent mettre en perspective ces nouveaux « cris au loup ». Récemment c’est la Fédération Bancaire Européenne qui a fait part d’un « cri » similaire déclarant que « les exigences de fonds propres accrues réduisent la capacité des banques à prêter ». Les études ci-dessus suggèrent que cela peut être vrai pour certaines banques, dans certaines circonstances, mais que cela concerne en particulier les banques sous-capitalisées, correspondant à leur période de transition vers un niveau de fonds propres plus élevé. De plus, ces exigences n’ont qu’un impact limité sur l’économie réelle. Au total, les avantages pour la société civile d’avoir des banques avec des fondations financières saines et solides sont bien plus élevés.

Ces avantages sont applicables même lorsque les banques sont en transition vers un niveau plus élevé de fonds propres. Andrew Haldane de la Banque d’Angleterre nous explique pourquoi :

(Image: By Niccolò Caranti – Own work, CC BY-SA 3.0, https://commons.wikimedia.org/w/index.php?curid=26517262)

« La croissance du crédit est faible parce que les taux d’intérêt débiteurs des banques ont fortement augmenté en fonction de leurs coûts de financement. Ces coûts de financement plus élevés reflètent les craintes du marché quant à la solidité des banques. La hausse du coussin de fonds propres des banques diminue ce risque, réduisant ainsi leurs taux de refinancement et de prêt. Cela devrait soutenir la croissance du crédit et des dépenses dans l’économie. » Le Times, le 11 juillet 2012

Les données empiriques montrent qu’il n’y a pas de lien entre le coût induit par les prêts bancaires et le niveau de levier d’endettement utilisé par les banques. Elles montrent aussi qu’aucun lien n’existe entre l’endettement bancaire et la croissance du PIB, comme l’avait fait remarquer Finance Watch dans son discours en 2011 au Parlement européen. En somme, les arguments affirmant que les banques très fortement endettées sont bonnes pour l’économie devraient être pris avec beaucoup de scepticisme.

Une fois la transition achevée vers un niveau de fonds propres plus importants, l’octroi de crédits à l’économie réelle pourra repartir car les banques précédemment sous-capitalisées seront à nouveau solides. Une enquête récente de la BCE sur l’accès des entreprises au financement datant de septembre 2015 suggère que cela se produit déjà. Elle a constaté que la disponibilité des prêts bancaires pour les PME a augmenté et que les PME se plaignent moins du manque d’« accès au financement » :

Diagramme 11 : Changement dans la disponibilité des sources de financement externe (à gauche) et classement de « l’accès au financement » perçu comme problématique » (à droite) (© ECB survey)

Il se trouve que la plainte principale des entreprises dans cette enquête était un manque de demande finale et une pression concurrentielle trop forte — deux facteurs peu influencés par les variations de l’offre de prêts. Cette distorsion illustre bien comment la perception de « cause à effet » diffère entre la vision des lobbies bancaire et celle qui émane de l’économie réelle.

Enfin, les banques avec plus de fonds propres semblent être à même de prendre de meilleures décisions en ce qui concerne l’octroi de prêts. Anat Admati affirme qu’une banque avec, par exemple, 25 % de fonds propres serait plus en mesure de prendre de meilleures décisions dans l’octroi de prêts que celles avec 5 % de capitaux propres ; parce qu’elle est à la fois moins susceptible de sur-investir dans des prêts excessivement risqués, et aussi moins encline à sous-investir à cause de son surendettement.

—

FOCUS: Une affirmation outrancière du lobby

« Les exigences de fonds propres plus élevés créent de l’incertitude sur le marché financier. » Réponse de la Fédération Bancaire Européenne à la consultation de la Commission Européenne sur l’impact possible de CRR et CRD IV sur le financement bancaire de l’économie, le 7 octobre 2015

C’est l’inverse qui est vrai. Des fonds propres plus élevés augmentent la confiance des marchés financiers dans la solvabilité des banques. Inversement, un faible niveau de fonds propres crée des doutes sur la solvabilité des banques, ce qui peut conduire à une incertitude massive dans les marchés financiers lors d’une crise. Voici un rappel de ce à quoi ressemblait ce genre d’incertitude en 2008 :

https://www.youtube.com/watch?v=NIBDVH8fRqc

CNN, les bourses réagissent à l’effondrement de Lehman Brothers, le 15 septembre 2008

Que changerait une réglementation plus stricte sur le capital ?

Contrairement à ce que dit le lobby bancaire, une règlementation des fonds propres plus stricte ne pénalisera pas les banques, mais les aidera à revenir à des pratiques plus saines telles que la création de valeur durable à long terme. Certes, certains actionnaires apprécient les rentabilités élevées, mais illusoires car non ajustées des risques, qu’ils obtiennent des banques fortement endettées en période prospère. Cependant, cette approche revient à parier que le pire n’arrivera pas et que le cours de bourse de leurs actions ne s’effondra pas en temps de crises, ou tout du moins que les banques seront renflouées par la puissance publique. Or, à long terme, les investisseurs ne peuvent plus se leurrer et doivent anticiper ses mauvaises passes : en effet, comme une étude du FMI l’a montré, le cours de bourse des grandes banques ayant le plus de fonds propres a beaucoup mieux performé que les autres lors de la dernière crise (FMI 2010).

Que vous demandiez à des actionnaires ou des clients, la plupart préfèreront une banque solide qui passe au travers des crises et qui fait des profits stables plutôt qu’une banque fragile qui montre de très bons résultats pendant un temps puis s’effondre ou demande à être sauvée.

Si la règlementation peut également veiller à ce que la finance se recentre sur son objectif de base c’est-à-dire l’allocation du capital à des fins productives dans l’économie réelle, cela bénéficiera à tout le monde, des acteurs du système financier jusqu’à la société civile dans son ensemble.

« Une situation dans laquelle les contribuables soutiennent les banques, tandis que les banquiers, eux, font fortune, est intolérable. C’est la plus grande menace pour la survie de l’économie de marché. » Martin Wolf, éditorialiste économique en chef du Financial Times, présentation (en anglais) à une conférence de Finance Watch en 2012

Conclusion

Les fonds propres des banques ont augmenté depuis la crise financière. Mais partant d’un niveau très bas, ils restent encore trop faibles. Et les exigences de fonds propres sont principalement basées sur la pondération du risque dans la règlementation, ce qui comporte des failles majeures.

Au moment même où les responsables politiques réfléchissent sur les nouvelles règlementations des fonds propres qu’ils ont mises en place, les banques s’empressent de saisir cette occasion pour essayer d’affaiblir ces règlementations dans plusieurs domaines.

Les arguments utilisés par le lobby bancaire contre un niveau de fonds propres plus élevé requis après la crise se sont révélés être faux ou largement exagérés. Pourtant, ils sont d’ores et déjà de nouveau sur la table…

Les souvenirs de la crise financière commencent à s’estomper, pourtant nous devons ne pas perdre de vue la principale leçon tirée de cette crise : les banques servent mieux la société dans son ensemble quand elles ont plus de fonds propres. Et non pas moins.

Allez plus loin sur ce sujet avec Finance Watch :

- Réponse de Finance Watch à la consultation publique de la Commission europénne sur l’incidence possible du règlement « CRR » et de la Directive « CRD IV » sur le financement bancaire de l’économie, octobre 2015 (en anglais)

- Réponse de Finance Watch à la consultation publique de la Commission européenne sur le cadre européen des opérations de titrisation simples, transparentes et normalisées, mai 2015 (en anglais)

- Réponse de Finance Watch à la consultation de l’ABE sur le thème « The future of the Internal Ratings-Based (IRB) Approach to measuring capital requirements », mai 2015 (en anglais)

- Bilan de Finance Watch de la réglementation européenne sur le capital des banques à l’occasion d’une audition du comité des finances du parlement allemand, mai 2013 (en anglais)

- “Bâle 3 en 5 questions”, une publication de Finance Watch expliquant en termes simples le système de régulation bancaire connu sous le nom de Bâle 3 et CRD 4, mai 2012 (en français)

- Rapport de Finance Watch sur CRD IV / CRR “To end all crises?”, février 2012 (en anglais)

- Tableau de Bord Citoyen de la Finance (en anglais)

Références de lecture supplémentaires sur ces sujets (en anglais) :

- The Bankers’ New Clothes, What’s Wrong with Banking and What to Do about It, Admati & Hellwig, 2014

- Financial Stability Review, ECB, novembre 2015

- Basel III Monitoring Report, Basel Committee on Banking Supervision, septembre 2015

- Capital Discipline, Andrew Haldane, janvier 2011

- Business models of banks, leverage and the distance-to-default, OECD, 2012

- Have European banks actually changed since the start of the crisis?, report for the European Parliament’s ECON Committee, juin 2015

- The Eurozone crisis will not go away until banks face reality, Sheila Bair, Forbes, 2 novembre 2011

- Banking on the State, Alessandri P & Haldane AG, Bank of England, 6 novembre 2009