Crise bancaire : renforçons les règles prudentielles et de résolution internationales

Nous voilà à jeter à nouveau des monceaux d’argent public pour enrayer une nouvelle faillite bancaire. Il est maintenant clair que les règles internationales adoptées depuis 2008 ne sont pas suffisantes pour assurer la stabilité du système et que l’aléa moral reste le principe dominant dans le secteur bancaire.

N.B.: Cet article a été initialement publié en anglais

Cela doit servir de signal d’alarme. Les autorités financières se doivent de correctement mettre en œuvre et renforcer les règles prudentielles et de résolution internationales pour les banques.

Après trois faillites bancaires en une seule semaine et malgré l’aide d’urgence surdimensionnée apportée par plusieurs grandes banques centrales, la confiance dans les banques s’effondre à nouveau sur les marchés financiers. Pourquoi cela se produit-il maintenant, et comment est-ce possible, alors que tant de mesures ont été prises pour renforcer les banques après la crise de 2008 ?

Pas de confiance, pas de banque

De par leur conception, les banques ne sont pas en mesure de rembourser immédiatement tous les dépôts de leurs clients. Dès que les clients perdent confiance dans la sécurité de leurs dépôts, la ruée commence et les banques s’effondrent. C’est exactement ce que nous avons constaté ces derniers jours.

Les clients de la Silicon Valley Bank ont fait la queue pour récupérer leurs dépôts, tandis que les retraits quotidiens du Crédit Suisse, en difficulté, ont dépassé les 10 milliards de francs suisses (=10,1 milliards d’euros). Ces deux scénarios pourtant incomparables se sont déroulés à quelques jours d’intervalle. Le dénominateur commun entre des banques comme la Silicon Valley Bank et le Crédit Suisse est que là où il n’y a plus de confiance, quelle qu’en soit la raison, il n’y a plus de banque.

D’un point de vue systémique, la question essentielle n’est pas de savoir pourquoi la Silicon Valley Bank a été assez stupide pour ne pas couvrir le risque de taux d’intérêt sur son portefeuille d’obligations considérées comme « disponibles à la vente » (c’est bien sûr parce que la couverture coûte de l’argent) ; la question n’est pas non plus de savoir pourquoi le Crédit Suisse va d’une crise à l’autre depuis plusieurs années (c’est bien sûr le fruit de la cupidité et d’une absence de gouvernance adéquate).

Nous devons plutôt nous demander pourquoi et comment la faillite de trois banques – représentant moins de 0,5 % des actifs bancaires mondiaux (si l’on inclut la Signature Bank) – peut menacer l’ensemble du système.

Les règles d’après-crise de 2008 ne sont pas correctement mises en œuvre

Le fait que toutes les banques soient aujourd’hui sous pression indique-t-il que les participants aux marchés financiers, qui sont bien informés et connaissent bien le système bancaire, ne croient pas que les règles prudentielles suffisent à garantir la stabilité systémique ?

La réponse courte est oui. Les investisseurs ne croient pas que les règles en vigueur soient suffisantes pour stabiliser le système, et ce pour deux raisons principales.

- Les États-Unis et l’UE ont adopté des exemptions substantielles au dispositif Bâle III convenu au niveau international :

– Aux États-Unis, Bâle III ne s’applique pas aux banques de petite et moyenne taille. Une loi votée en 2018 relève le seuil prudentiel des banques de 50 à 250 milliards de dollars.

– Dans l’UE, qui est sur le point d’adopter un paquet bancaire qui s’appliquera à la fois aux grandes et aux petites banques de l’UE, les exigences de fonds propres sont significativement inférieures à celles envisagées par le dispositif de Bâle III. - Le dispositif Bâle III, même s’il était correctement mis en œuvre, n’est en fait pas si exigeant.

Bâle III a peut-être multiplié par trois ou quatre le total des fonds propres des banques, et les institutions bancaires ont peut-être amélioré leurs ratios de liquidité, mais nous partions d’une base si ridiculement basse sous Bâle II (sur une base non pondérée en fonction des risques, les exigences de fonds propres des banques étaient souvent inférieures à 1 % sous Bâle II) que les exigences de Bâle III restent modestes et ne protègent guère les institutions bancaires contre tous les événements possibles.

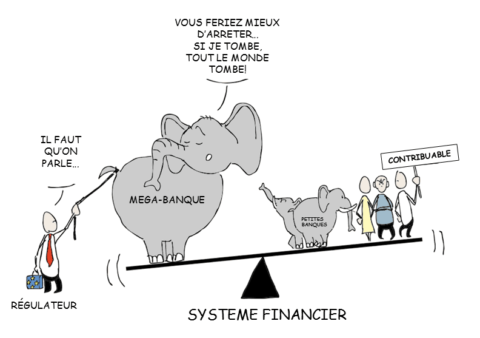

Cette faiblesse est renforcée par le fait que Bâle III considère les banques comme des entités distinctes, mais jamais en relation les unes avec les autres : il s’agit là d’une énorme lacune compte tenu de la forte interconnexion du système bancaire.

N’existe-t-il donc plus de banque « suffisamment petite pour faire faillite » ?

Face à la baisse des cours boursiers, les PDG des banques systémiques se plaignent que le marché ne comprenne pas à quel point leurs institutions sont devenues résistantes grâce aux règles prudentielles qui s’appliquent à elles aujourd’hui.

En réalité, les acteurs des marchés financiers comprennent très bien ce que signifient les règles en vigueur. En votant avec leurs pieds, les acteurs du marché envoient le message qu’ils ne croient pas que les règles existantes permettent à elles seules d’assurer la résilience du système bancaire.

Ils savent également que les pouvoirs publics devront intervenir chaque fois que la situation deviendra difficile. Sans les milliers de milliards injectés par les banques centrales en mars 2020, lorsque la pandémie a contraint tout le monde à se confiner, le système financier se serait effondré.

L’accord négocié ce week-end par les autorités suisses pour permettre à UBS d’acquérir le Crédit Suisse, dans des conditions jamais vues auparavant, montre non seulement à quel point la situation est grave, mais aussi à quel point les règles existantes sont insuffisantes lorsque les choses tournent au vinaigre. Lorsque les règles prudentielles échouent, la dernière ligne de défense pour protéger la société des conséquences de la faillite des banques est la résolution.

Malheureusement, malgré les dispositifs de résolution mis en place, nous vivons dans un monde où il n’existe plus de banque suffisamment petite pour faire faillite sans être renflouée.

Depuis 2016, Banca Popolare di Vicenza, Veneto Banca, Banca Carige, Monte dei Paschi di Siena et NordLB ont toutes été sauvées grâce à des fonds publics européens.

La semaine dernière, les autorités américaines ont fait la même chose en garantissant les dépôts non assurés de la Silicon Valley Bank et de la Signature Bank. « Carte chance : les règles ont changé en votre faveur ! »

Aux États-Unis, comme dans l’UE, même les petites banques sont devenues « trop grandes pour faire faillite », ou peut-être « trop connectées politiquement pour faire faillite ». Les détails de chaque situation sont différents, mais le principe est le même : l’argent public sert à renflouer les institutions bancaires non systémiques ou leurs créanciers privés.

Malgré tous les discours officiels et la législation adoptée depuis 2008, l’aléa moral reste le principe dominant dans le secteur bancaire. Les bénéfices vont dans les poches des particuliers et les pertes sont couvertes par les budgets publics et les banques centrales – en d’autres termes par la société.

Ne blâmez pas les pompiers, blâmez le manque de protection contre les incendies

Cette semaine, des membres du Parlement européen, cherchant à s’assurer que la situation est sous contrôle, ont interrogé les superviseurs bancaires européens [INFOBULLE : Lire ici et ici]. En matière de stabilité financière, les superviseurs bancaires et les banquiers centraux sont les pompiers, tandis que les législateurs sont les architectes chargés de construire une maison en respectant les normes de sécurité incendie appropriées.

Il est quelque peu ironique que les superviseurs bancaires de l’UE se fassent cuisiner par les députés européens :

Les plus hauts représentants de ces autorités de surveillance de l’UE – Luis de Guindos, vice-président de la BCE, Andrea Enria, président du conseil de surveillance de la BCE et José Manuel Campa, président de l’Autorité bancaire européenne – ont tous averti les colégislateurs de l’UE pas plus tard qu’en novembre dernier des dangers d’une dilution des règles de Bâle III. La Commission des affaires économiques et monétaires du Parlement européen a ignoré cet avertissement et a dilué Bâle III lors de son vote sur le paquet bancaire de l’UE le 24 janvier.

Les superviseurs devraient peut-être être ceux qui cuisinent les colégislateurs et pas l’inverse. Ou bien les colégislateurs devraient être tenus responsables par les citoyens européens pour avoir cédé aux sirènes du lobby bancaire contre l’avis de leurs propres superviseurs.

Lorsque la maison est en feu, la première priorité est d’éteindre l’incendie. Nous pouvons être rassurés : les banquiers centraux feront tout ce qu’il faut pour empêcher le système bancaire de s’effondrer et c’est la bonne chose à faire. Le coût pour la société sera toutefois énorme. Les citoyens se retrouvent une fois de plus à payer la note, car le système bancaire – qui ne manquera pas de s’enflammer à nouveau si les règles ne sont pas appliquées – ne peut toujours pas faire la distinction entre les banques qui servent la société et les banques qui sont des risques d’incendie.

Cela n’est plus acceptable.

Les autorités financières doivent renforcer les règles prudentielles et de résolution convenues au niveau international et s’y tenir.

Thierry Philipponnat, Chef économiste, Finance Watch

Voir aussi

- L’analyse du Chef économiste de Finance Watch, Thierry Philipponnat dans l’émission « Crise bancaire, les premières leçons » de la chaîne TV Smart Bourse (en français).